相続税の小規模宅地等の特例を徹底解説 PART②事業用宅地等

こんにちは。

スタッフの山崎です。

今回は相続税の小規模宅地等の特例の事業用宅地等について説明していきます。

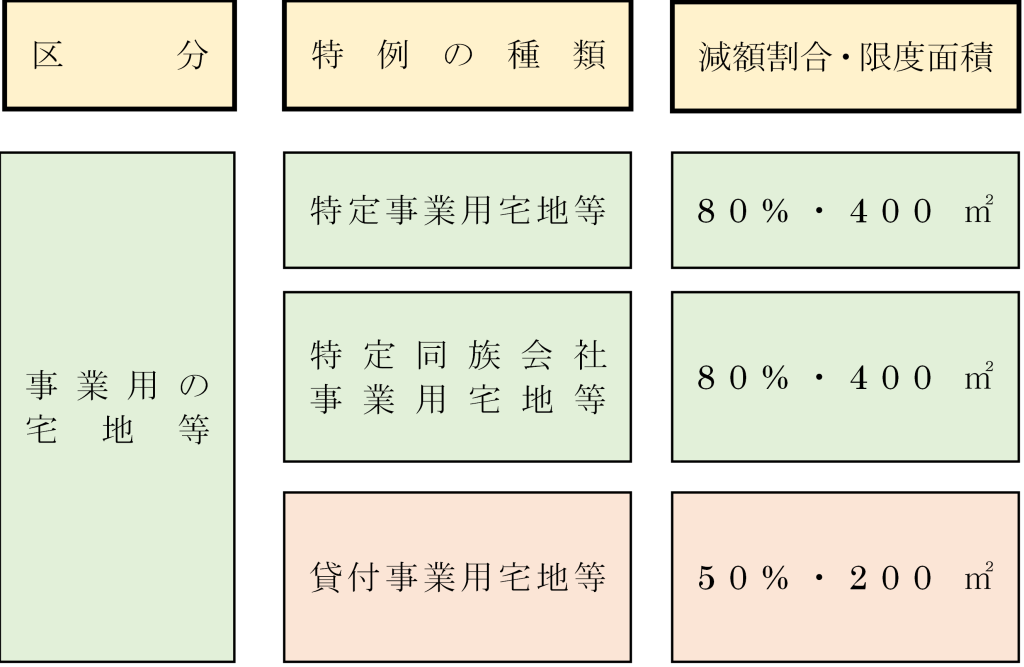

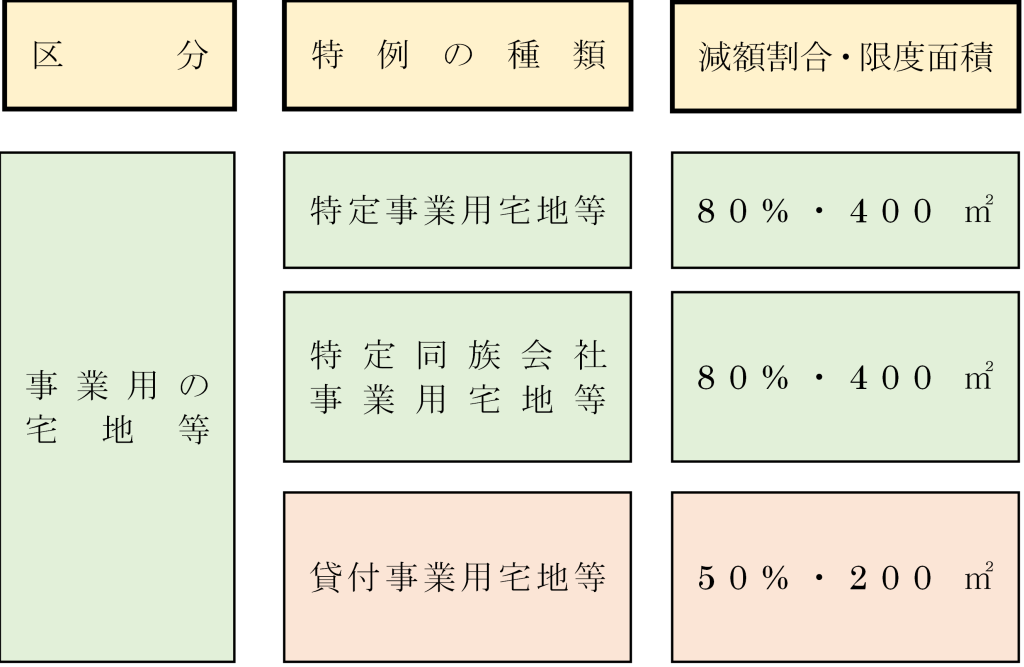

事業用宅地等については、特例の種類が以下の3種類あります。

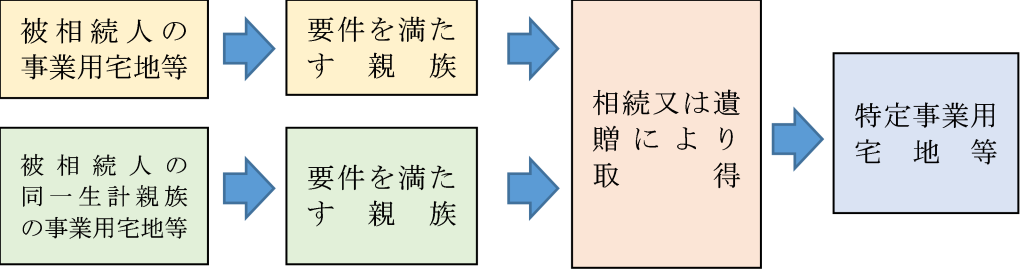

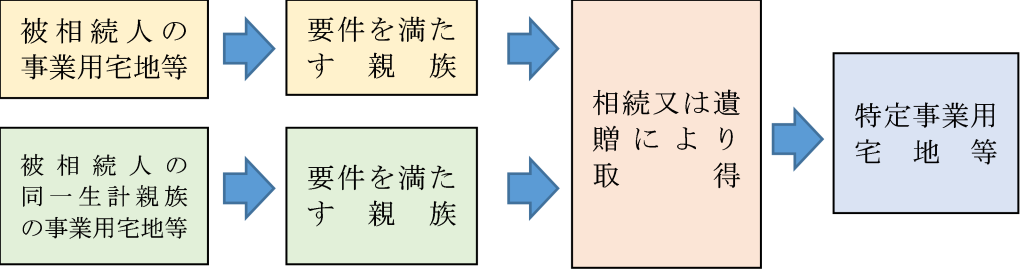

特定事業用宅地等とは、被相続人又は被相続人と生計を一にする親族の事業(貸付事業※を除きます。以下、特定事業用宅地等の項について同じです)の用に供されていた宅地等で、一定の要件を満たす被相続人の親族が相続又は遺贈(死因贈与を含みます)により取得した宅地等を言います。

※「貸付事業」の意義は、貸付事業用宅地等の項を参照してください。

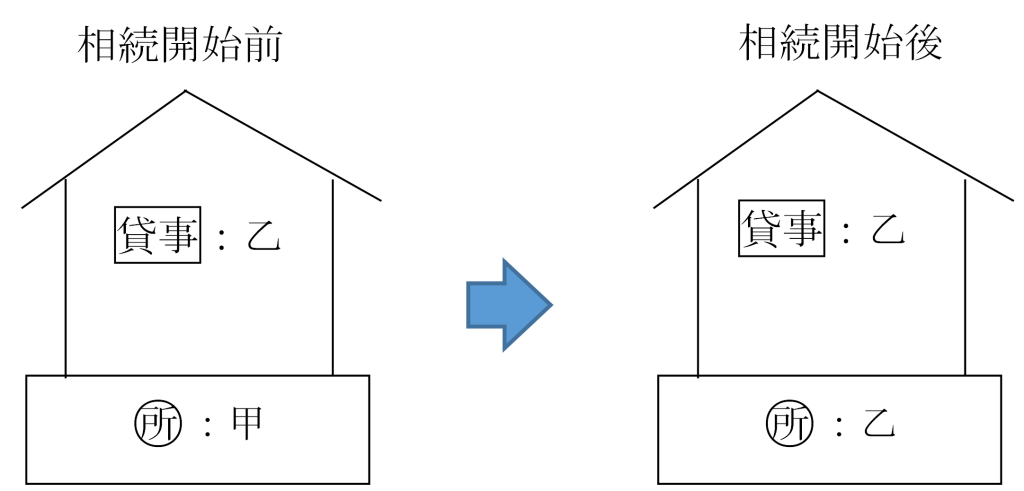

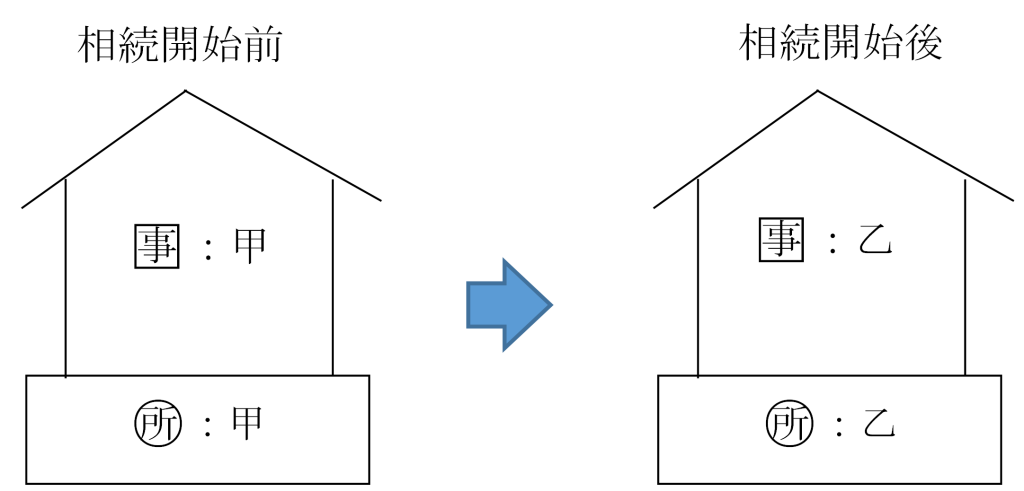

①被相続人の事業用宅地等の場合

被相続人(甲)の事業の用に供されていた宅地等で、次のいずれの要件も満たす 被相続人の親族(乙)が相続又は遺贈により取得したもの

イ)その宅地等を取得した親族(乙)が、相続開始から相続税の申告期限までの間に、その宅地等の上で営まれていた被相続人(甲)の事業を引継ぎ、かつ申告期限までその事業を営んでいること

→事業継続

ロ)その宅地等を取得した親族(乙)が、相続税の申告期限まで、その宅地等を保有していること

→保有継続

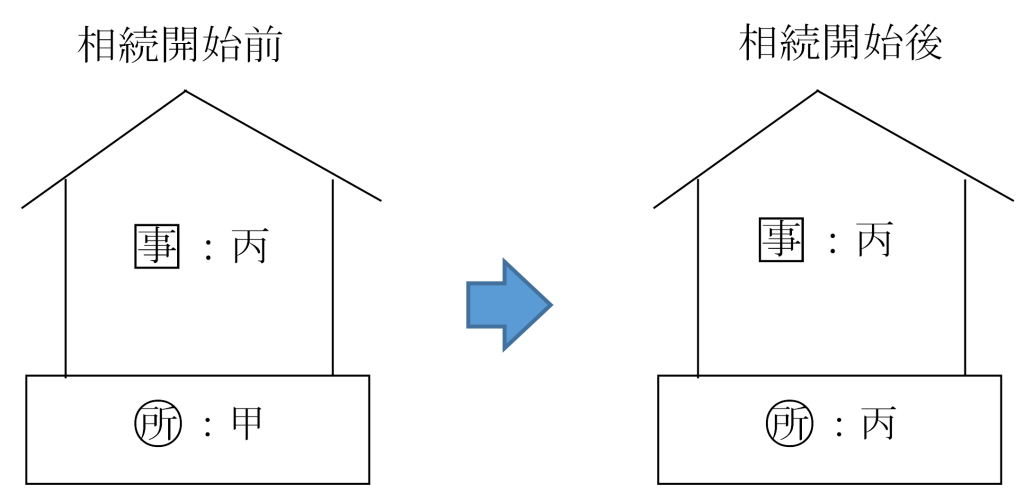

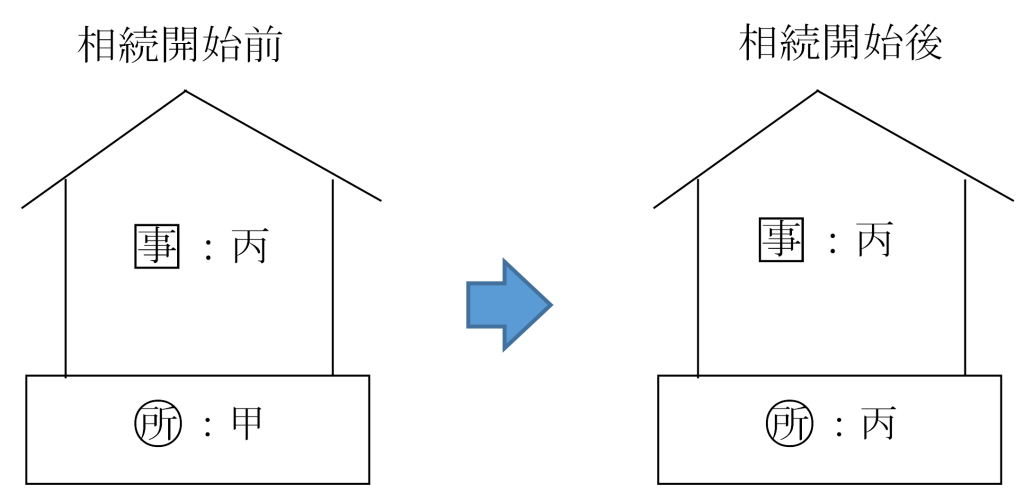

②被相続人の同一生計親族の事業用宅地等の場合

被相続人と生計を一にする被相続人の親族(丙)の事業の用に供されていた宅地等で、次のいずれの要件も満たすその事業を行っていた親族(丙)が相続又は遺贈により取得したもの

イ)相続開始前から相続税の申告期限まで、引き続きその宅地等の上で事業を営んでいること

→事業継続

ロ)相続開始時から相続税の申告期限まで、引き続きその宅地等を保有していること

→保有継続

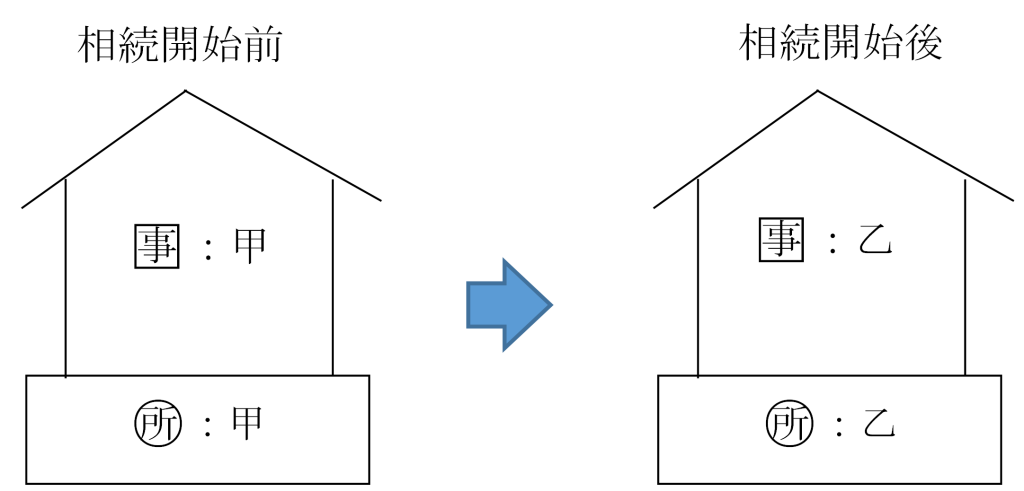

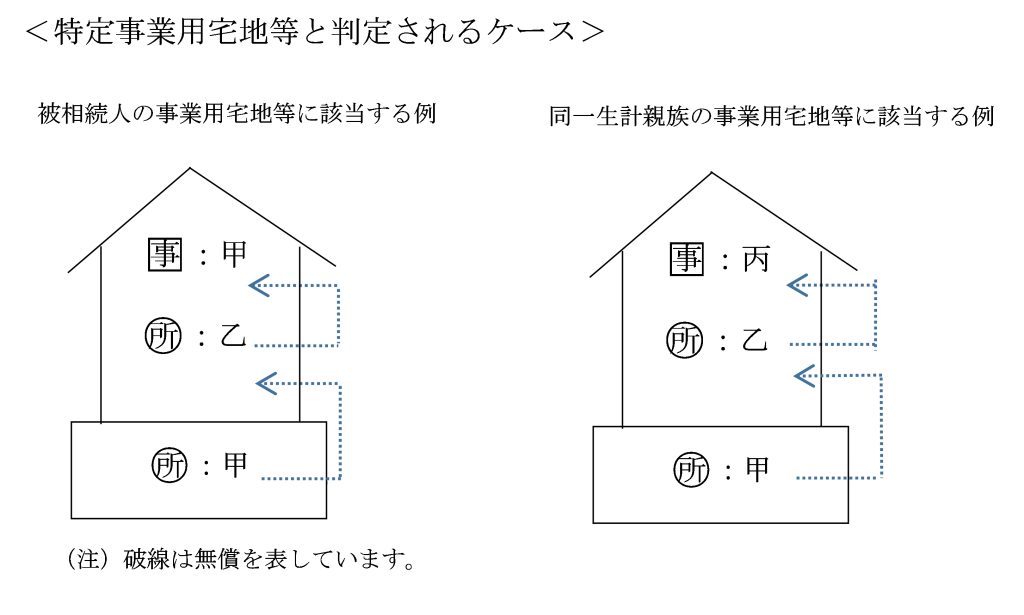

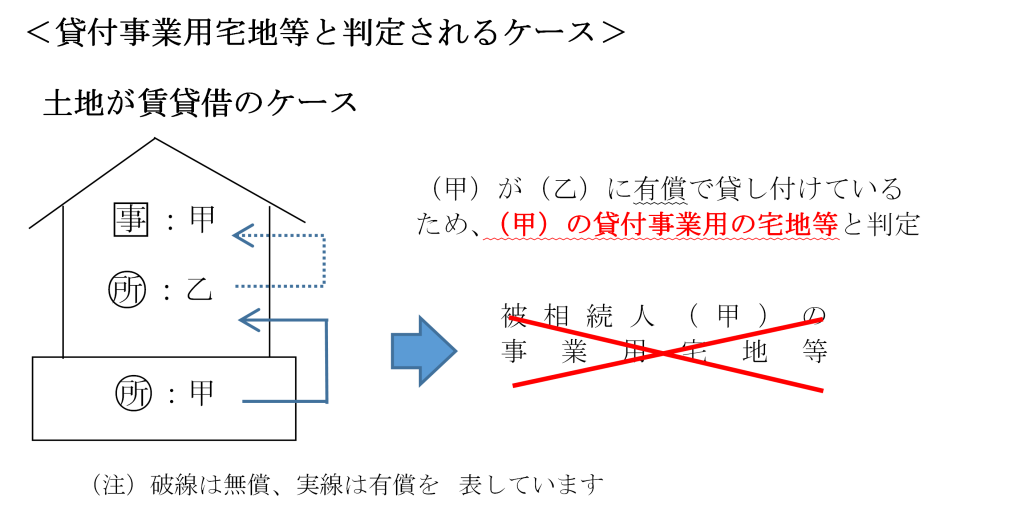

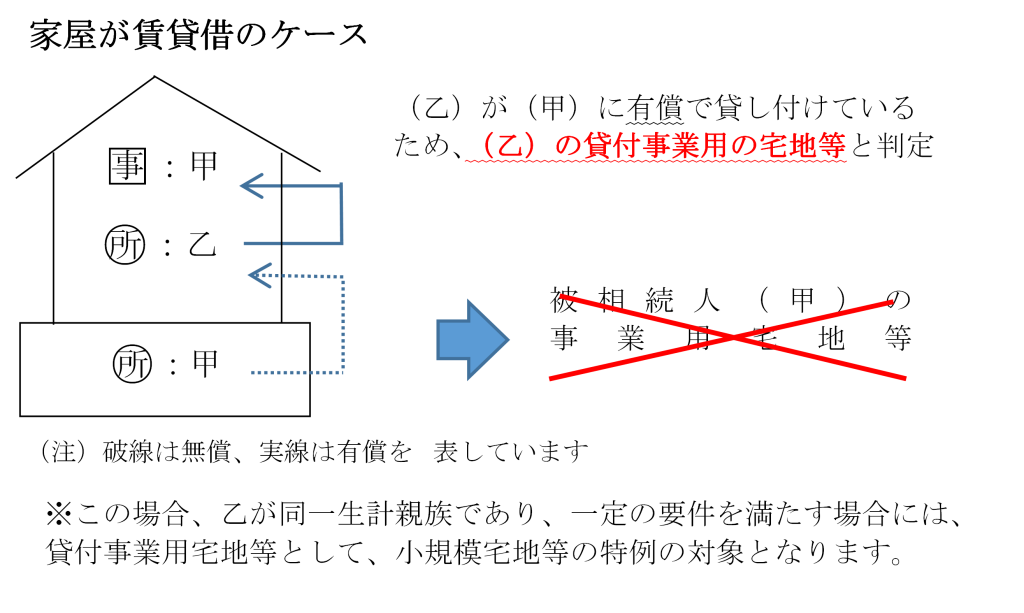

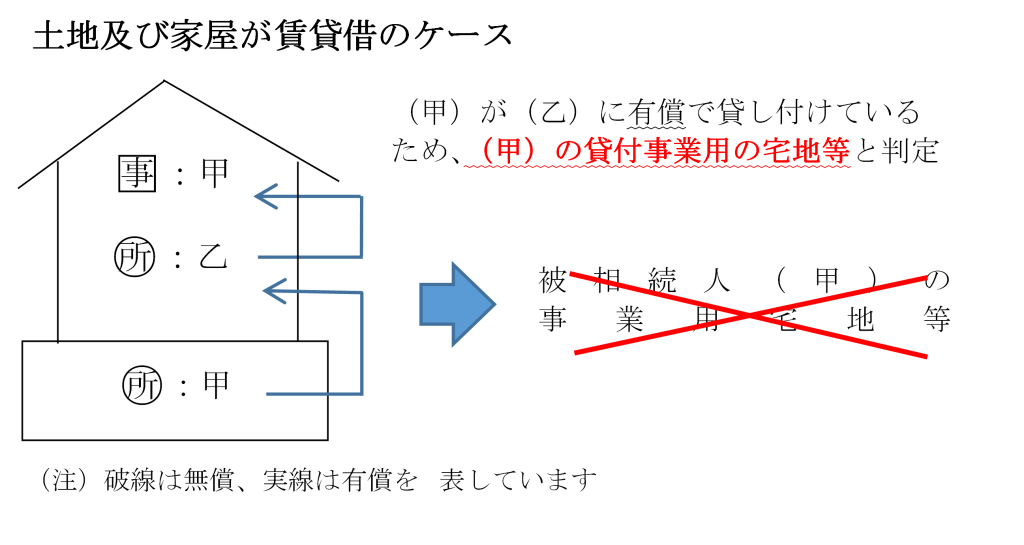

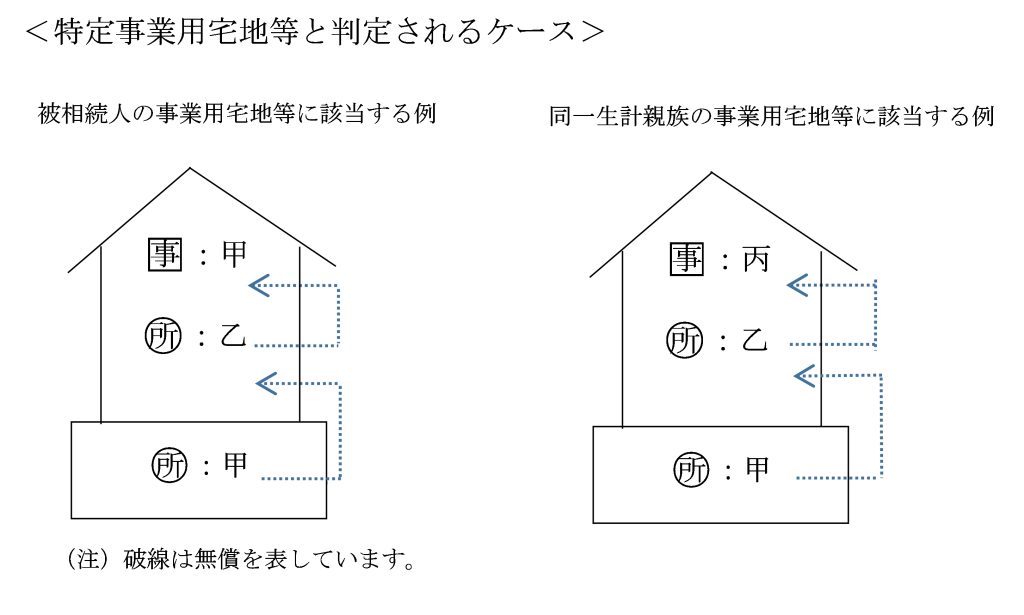

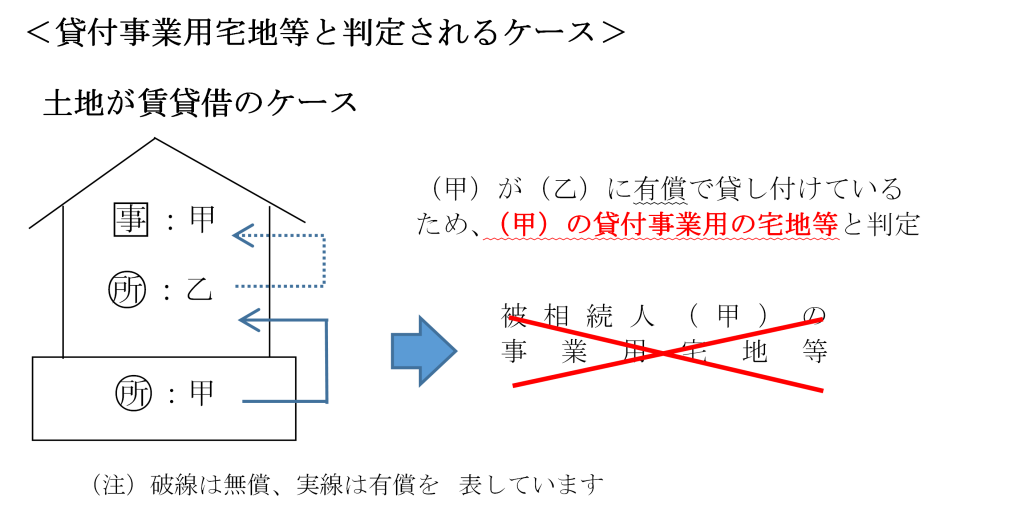

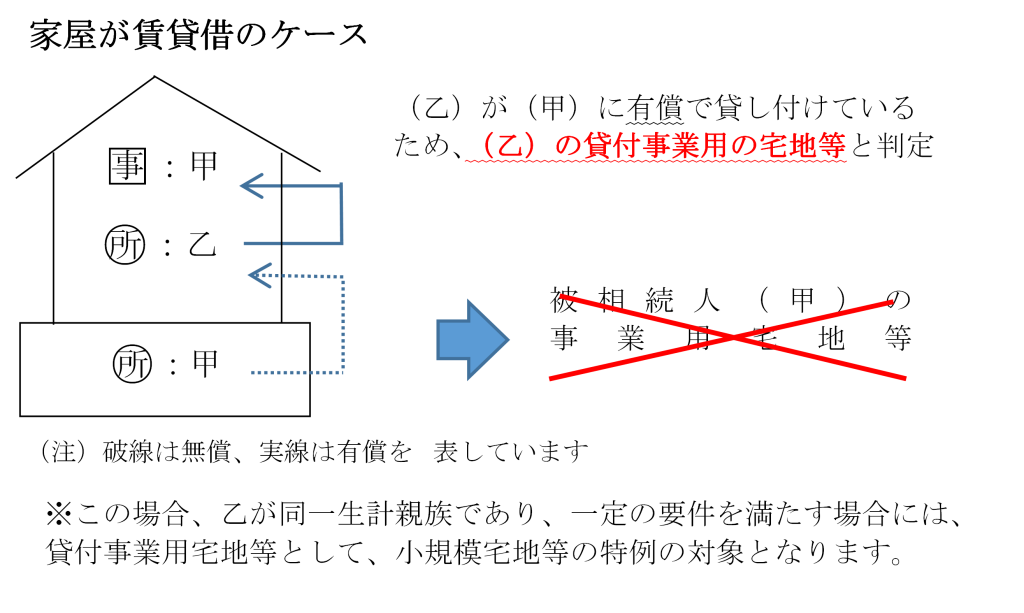

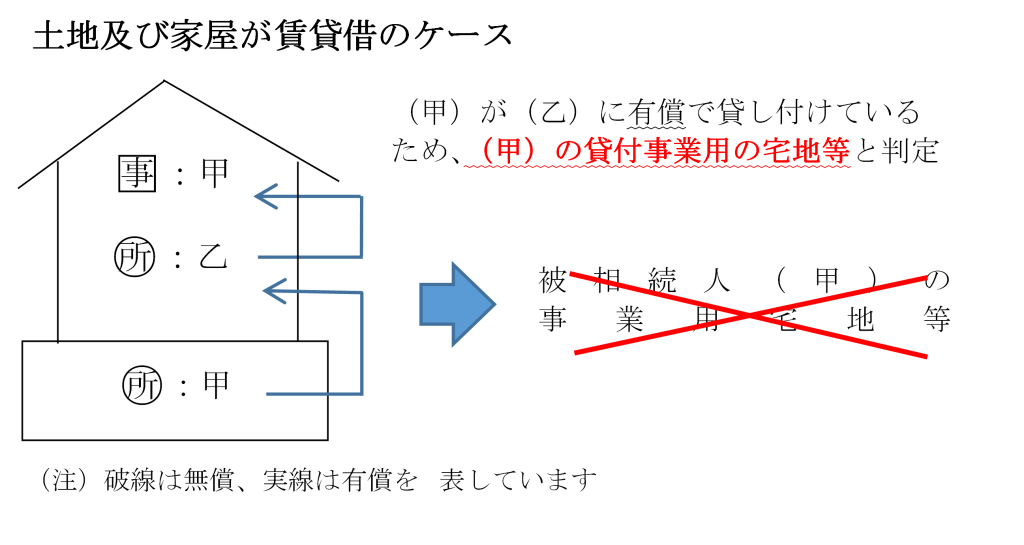

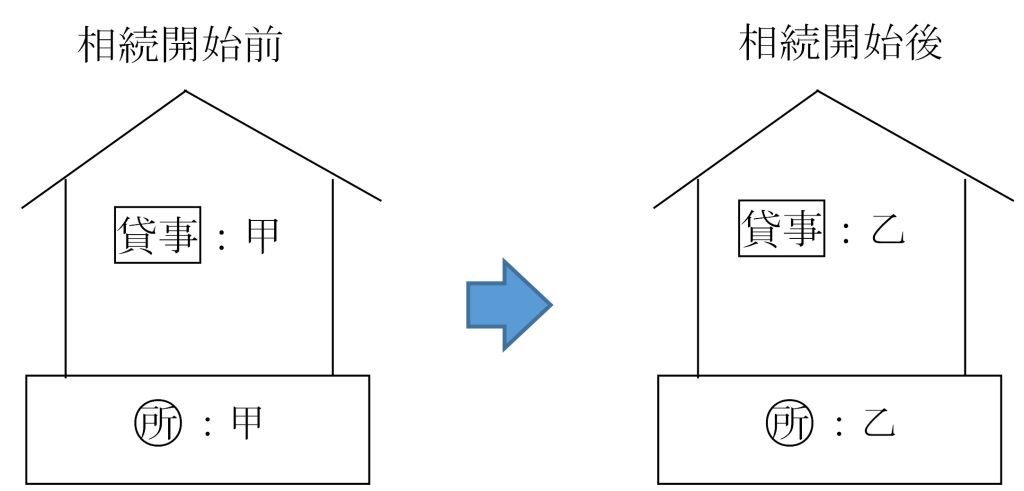

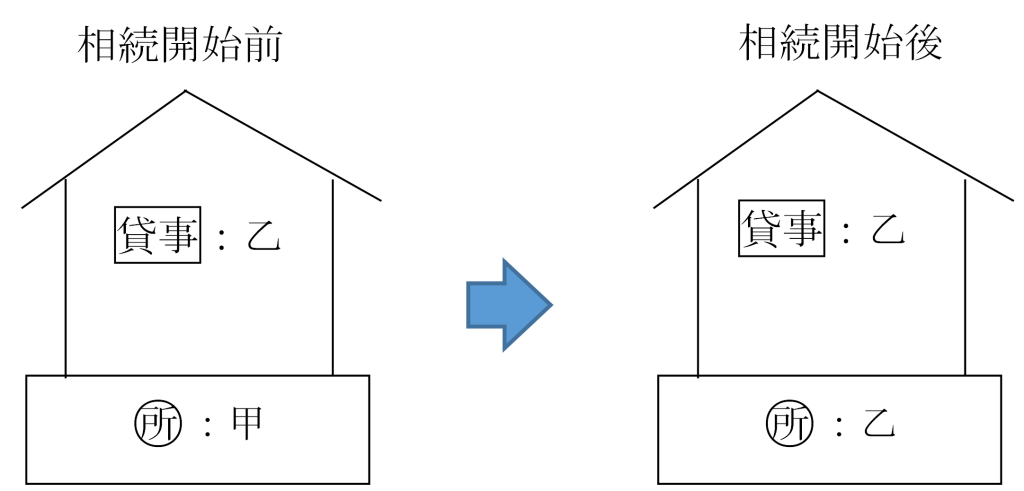

なお、宅地等の所有者と建物等の所有者が異なる場合や建物等の所有者と事業を行っている者が異なる場合に、宅地等及び建物等の貸付が無償(使用貸借)※であれば、被相続人の事業用宅地等又は同一生計親族の事業用宅地等に該当することになりますが、貸付が有償(賃貸借)の場合は、その宅地等は「貸付事業用宅地等」と判定されてしまい、特定事業用宅地等の範囲から外れることになります。

※「無償」には、固定資産税相当額を負担する程度の金銭の授受がある場合を含みます。

以下のケースも被相続人(甲)は宅地上で事業を行っていますが、いずれも貸付事業用として判定されるため、被相続人(甲)の事業用宅地等には該当しません。

同一生計親族の事業用宅地等(上図で「□事甲」が「□事丙」に変わった場合)についても考え方は同様で、それぞれ貸付事業用宅地等に該当しますので、同一生計親族の事業用宅地等には該当しなくなります。

なお、貸付事業用宅地等に該当するケースであっても、後述する特定同族会社事業用宅地等に該当する場合があります。

①内容

平成31年度の改正により、特定事業用宅地等に該当する宅地等であっても、その宅地等が相続開始前3年以内に新たに事業の用に供されたものである場合は、その宅地等は特定事業用宅地等に該当しないこととなりました。これは課税逃れのために相続開始の直前に事業を開始して特定事業用宅地等の小規模宅地等の特例を受けるといった、本来の趣旨から外れた規定の適用を防止するためです。

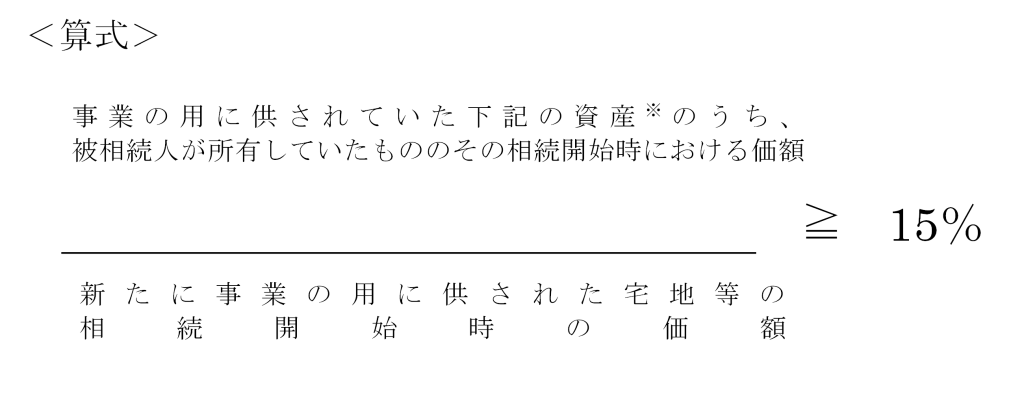

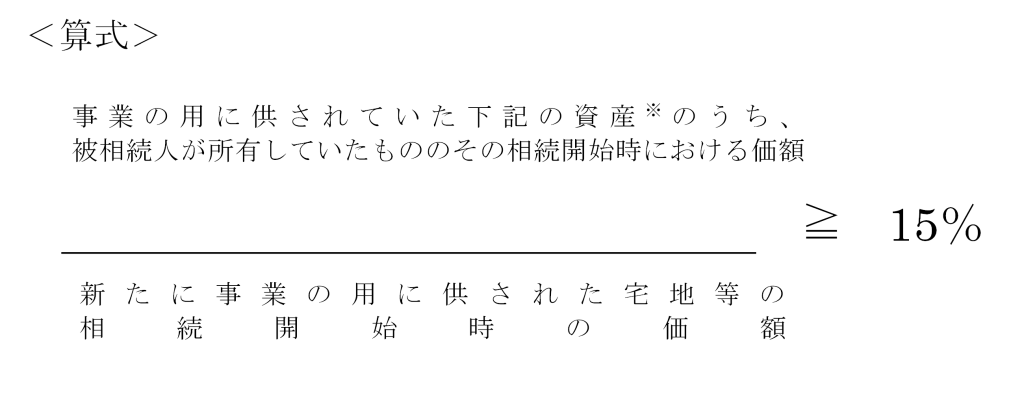

但し、上記に該当する場合であっても一定の規模以上で事業を行っているのであれば、単に課税逃れとは言えないことから、特定事業用宅地等として小規模宅地等の特例の適用を受けることができます。具体的には次の算式を満たす場合は一定の規模以上であると判定します。

※次の資産をいいます

イ)その宅地等の上に存する建物(その附属設備を含む)又は構築物

ロ)所得税法第二条第一項に規定する減価償却資産でその宅地等の上で行われ るその事業に係る業務の用に供されていたもの(上記イ)に該当するものを除きます)

②経過措置

2019年4月1日から2022年3月31日までに相続又は遺贈により取得した宅地等については、①で「相続開始前3年以内」とあるのは、「2019年4月1日以後」とされます。納税者にとって不利な改正ですので、改正以前からの特定事業用の宅地等は小規模宅地等に該当します。

③例外

被相続人(甲)が相続開始前3年以内に開始した相続(例:甲の父・己)又はその相続に係る遺贈により、特定事業用宅地等に該当する宅地等を取得し、かつ、その取得の日以後その宅地等を引き続きその事業の用に供していた場合には、その宅地等は、上記①の「新たに事業の用に供された」宅地等には該当しないものとされます。

つまり、相続(又は遺贈)により取得した宅地等についてはこの規定の対象から外し、所定の要件を満たせば特定事業用宅地等として小規模宅地等の特例の適用を受けることができるということです。

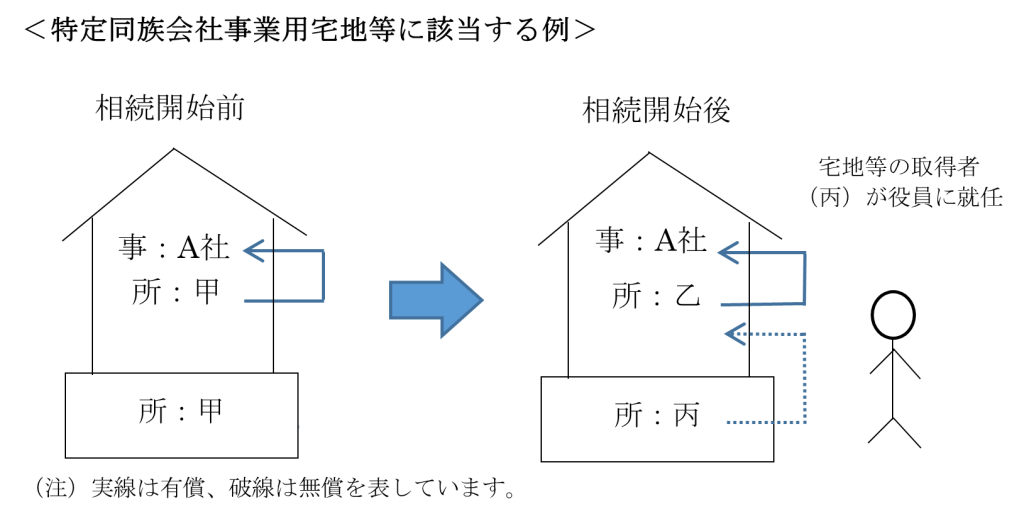

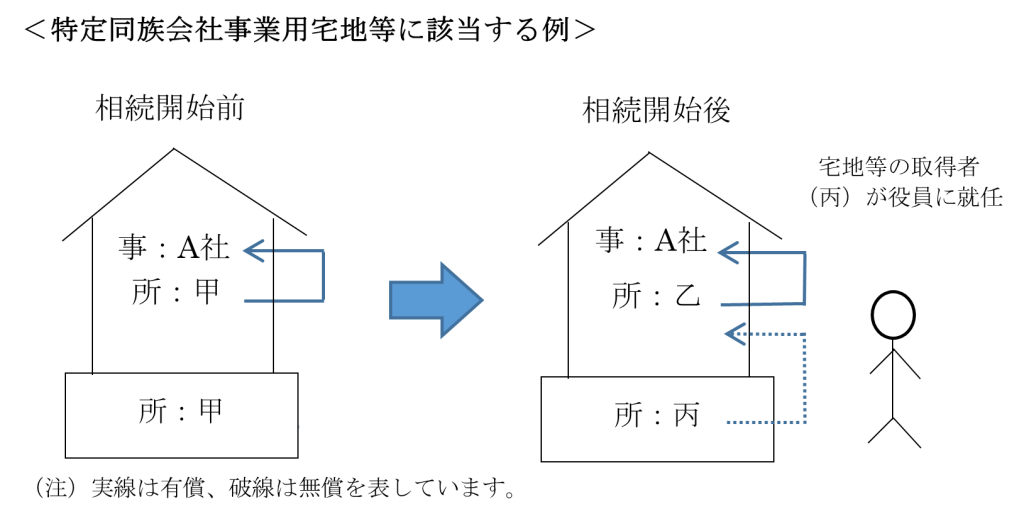

相続開始の直前に次の建物等の敷地として下記の法人(A社)の事業(貸付事業※を除きます)の用に供されていた宅地等で、その宅地等を相続又は遺贈により取得したその被相続人の親族(丙)が次のいずれの要件も満たす場合において、申告期限まで引き続きその法人(A社)の事業の用に供されているものをいいます。

※「貸付事業」の意義は、貸付事業用宅地等の項を参照してください。

①建物等の要件

次のいずれかに該当する必要があります。

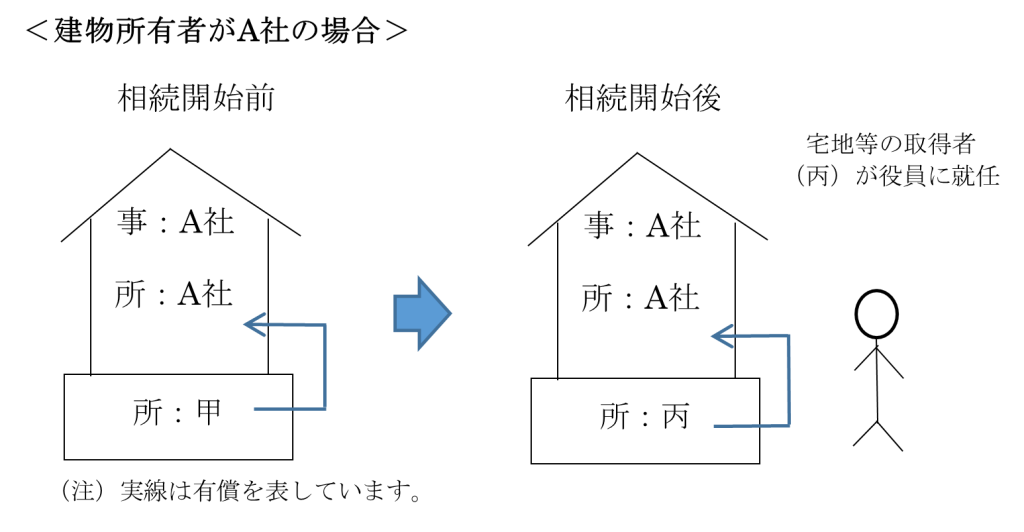

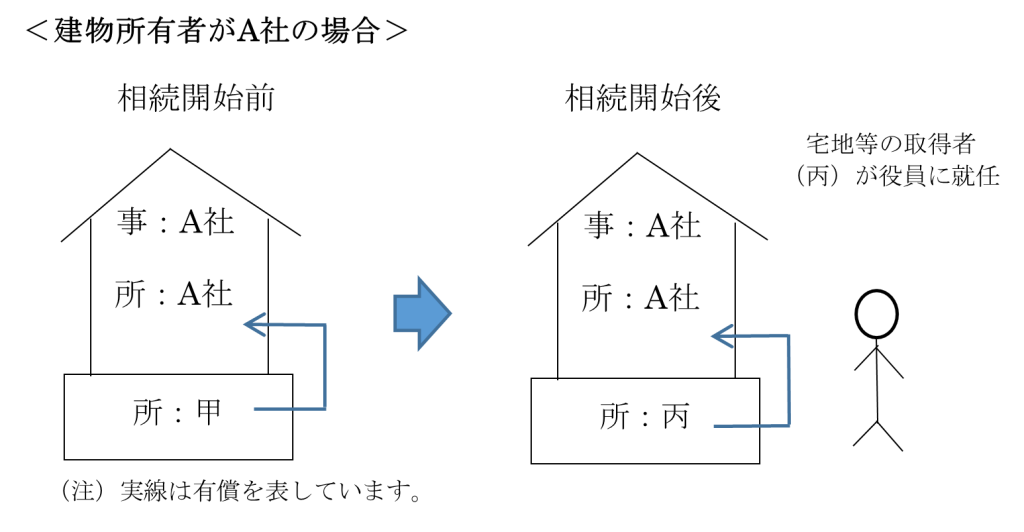

イ)宅地上の建物が特定同族会社(A社)所有のものである場合

ロ)被相続人(甲)又は被相続人と生計を一にする親族(乙)が所有する建物である場合で、被相続人(甲)又は被相続人と生計を一にする親族(乙)が事業としてその特定同族会社(A社)へ貸し付けている場合

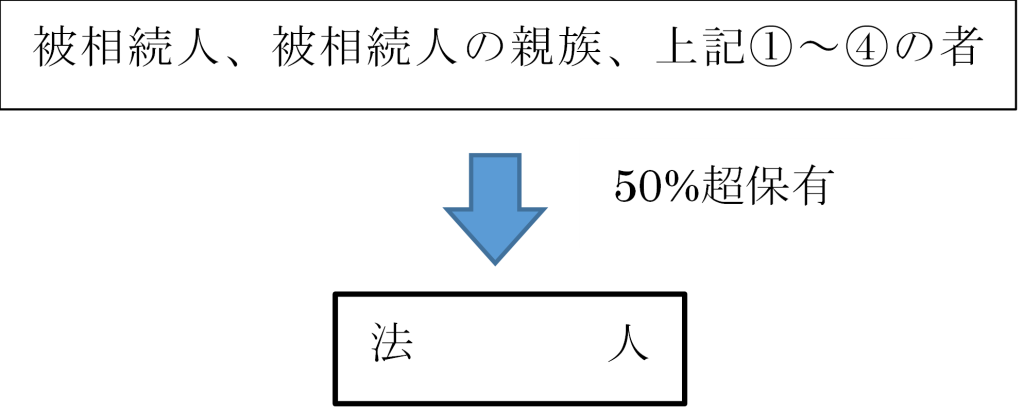

②法人(A社)の要件(特定同族会社の意義)

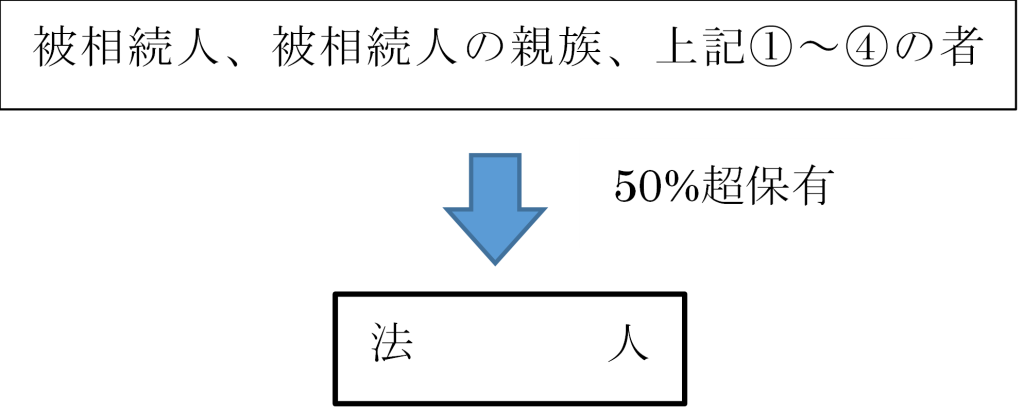

被相続人(甲)及びその被相続人の親族(乙・丙)その他その被相続人と特別の関係がある者(丁)が有する株式の総数又は出資の総額が、その株式又は出資に係る法人の発行済み株式の総数又は出資の総額の十分の五を超える法人であること

→一族で支配している会社

③取得した親族(丙)の要件

イ)相続開始時から申告期限までその宅地等を引き続き保有していること

→保有継続

ロ)取得した親族は、相続税の申告期限において、その法人の役員(法人税法で規定する役員をいい、清算人を除きます)であること

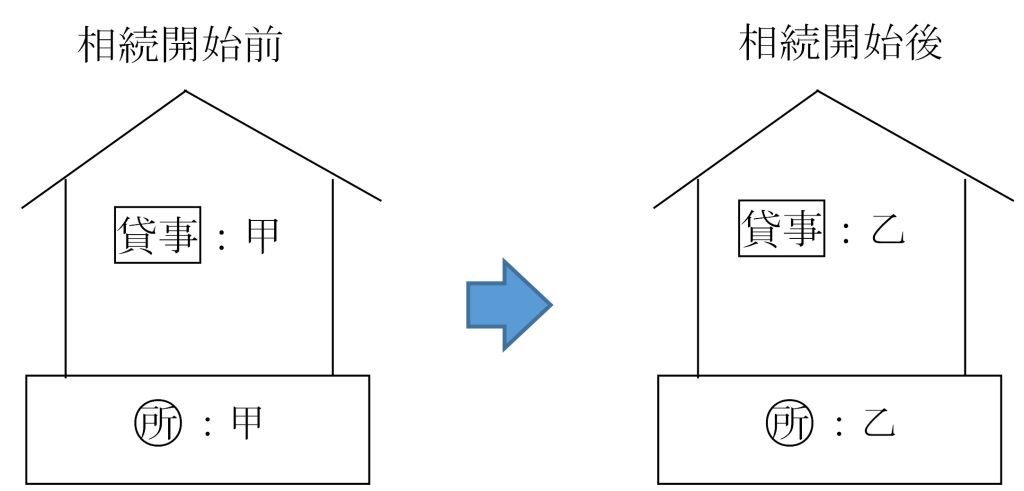

ここで注意すべき点は、上図で家屋の貸付が有償であることです。特定居住用宅地等や特定事業用宅地等に該当するためには貸付が無償であることが条件でした。しかし特定同族会社事業用宅地等の場合は、貸付が無償だと逆に特定同族会社事業用宅地等に該当しなくなり、小規模宅地等の特例の適用を受けることができなくなります。これは、特定同族会社事業用宅地等はあくまで被相続人等の事業用宅地等であることが前提のためです。無償で貸付をしているのであれば事業として貸し付けているとは認めてもらえません。

なお、建物がA社所有のケースは地代が有償であることが要件となります。

特定事業用宅地等では、被相続人又は同一生計親族が相続開始直前に営んでいる事業を相続開始後も継続しなければなりませんでしたが、特定同族会社事業用宅地等の場合は宅地等を継続して事業の用に供してさえいればよく、事業の同一性までは求められていません。従って法人の事業内容が変更となった場合(例:製造業→卸売業)でも、特定同族会社事業用宅地等に該当しますが、貸付事業への変更は認められません。

以下の者をいいます。

①被相続人と婚姻の届出をしていないが事実上婚姻関係と同様の事情にある者

②被相続人の使用人

③被相続人の親族及び上記①②に掲げる者以外の者で被相続人から受けた金銭その 他の資産によって生計を維持しているもの

④上記①②③に掲げる者と生計を一にするこれらの親族

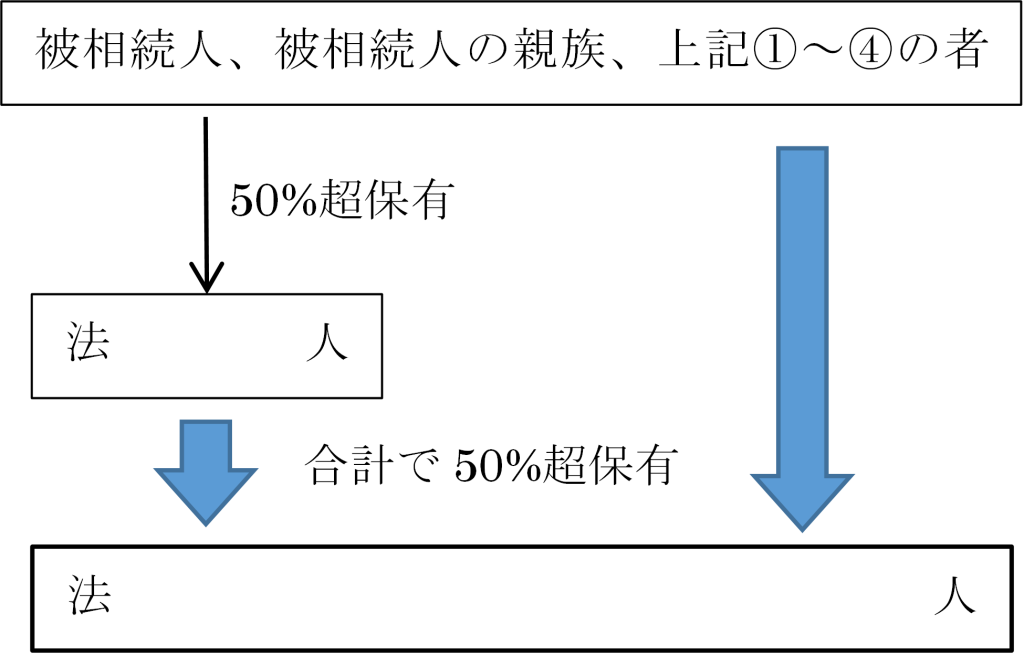

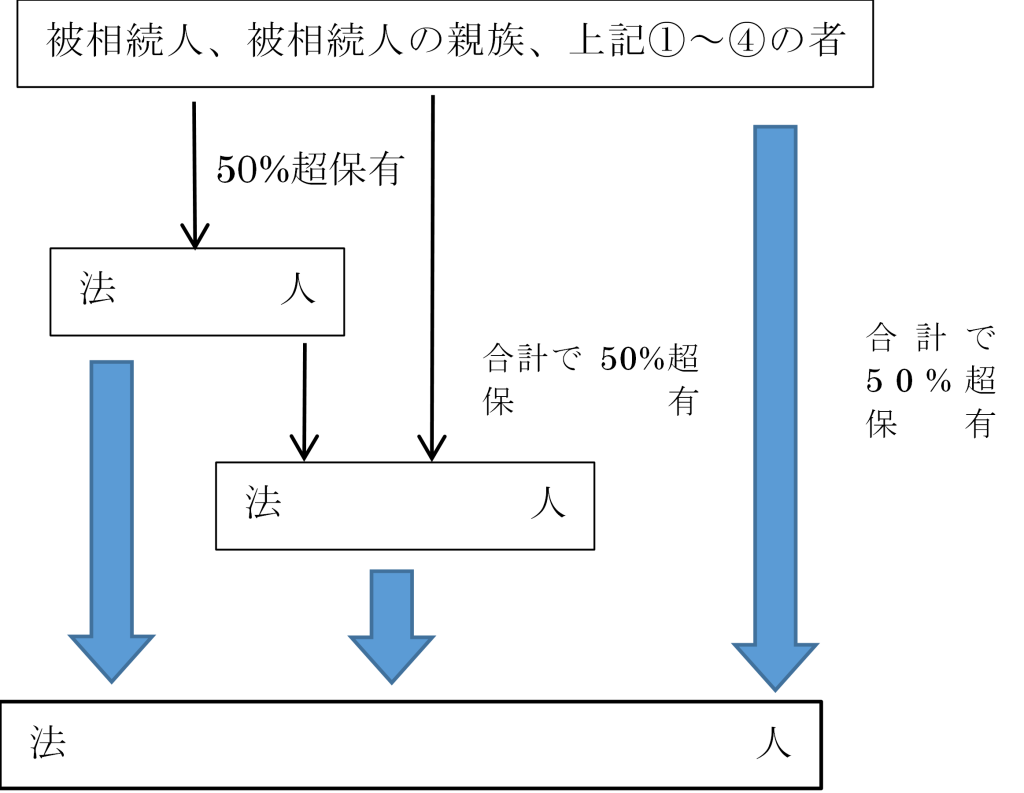

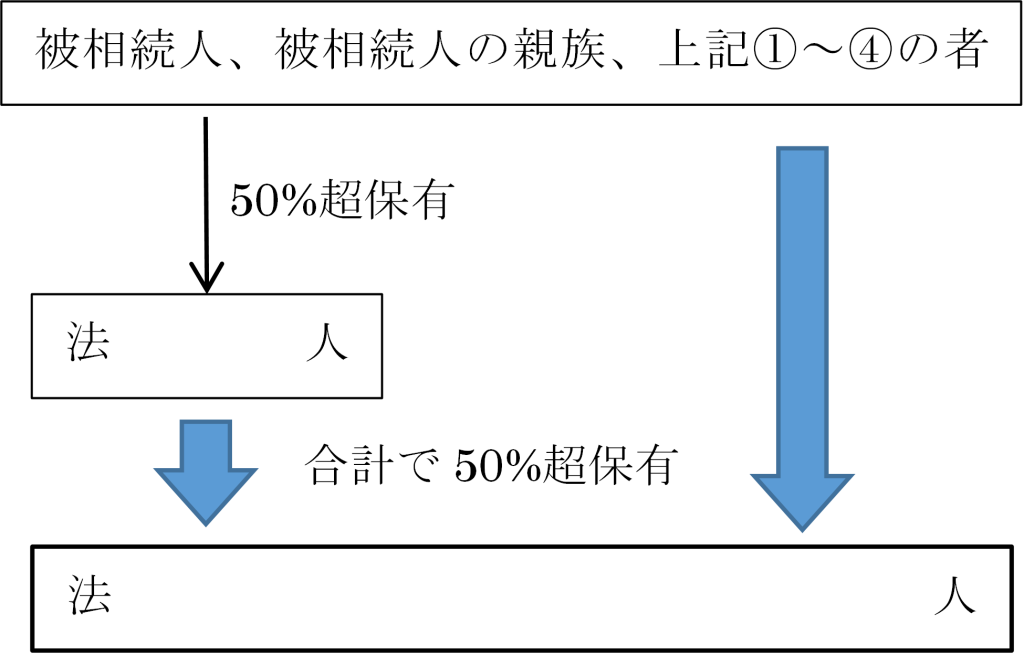

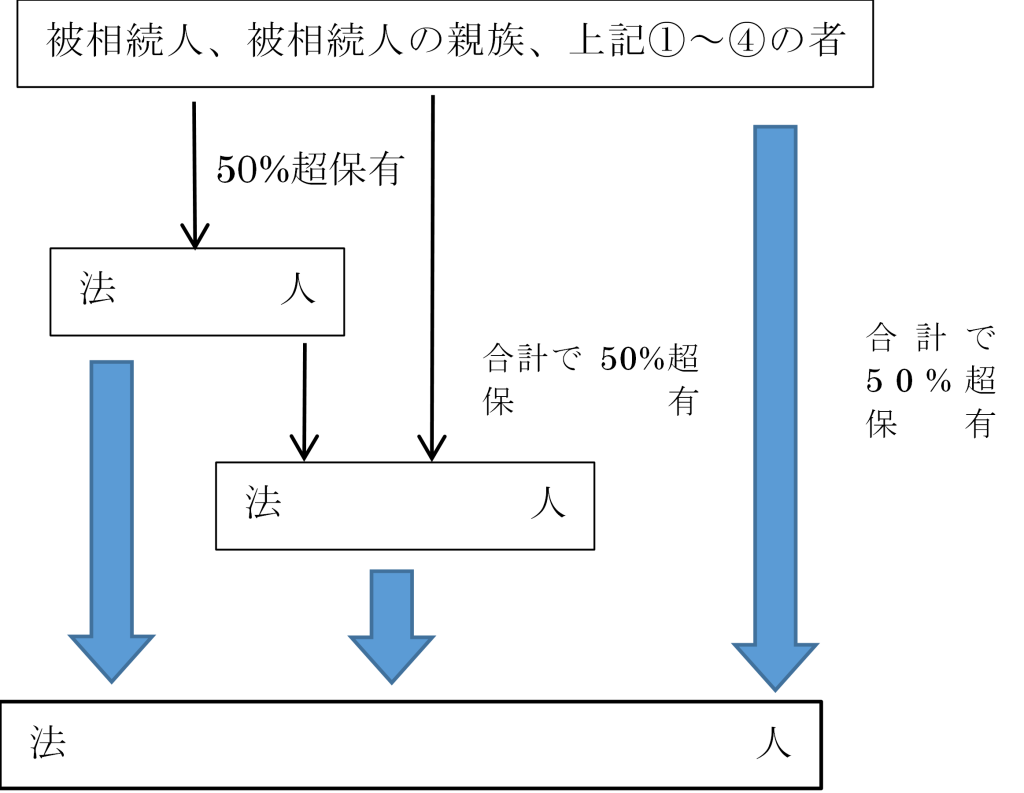

⑤以下の法人

イ)いわゆる子法人(被相続人グループで50%保有)

ロ)いわゆる孫法人(被相続人グループと子法人で50%超保有)

ハ)いわゆる曾孫法人(被相続人グループと子法人、孫法人で50%超保有)

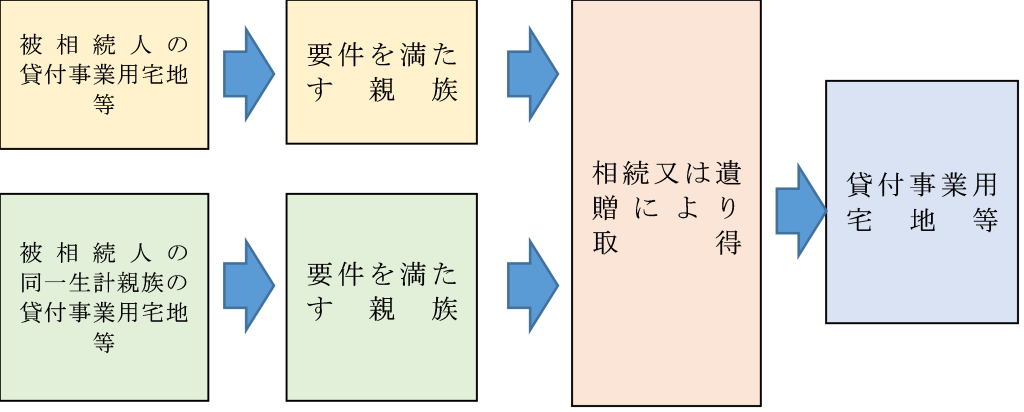

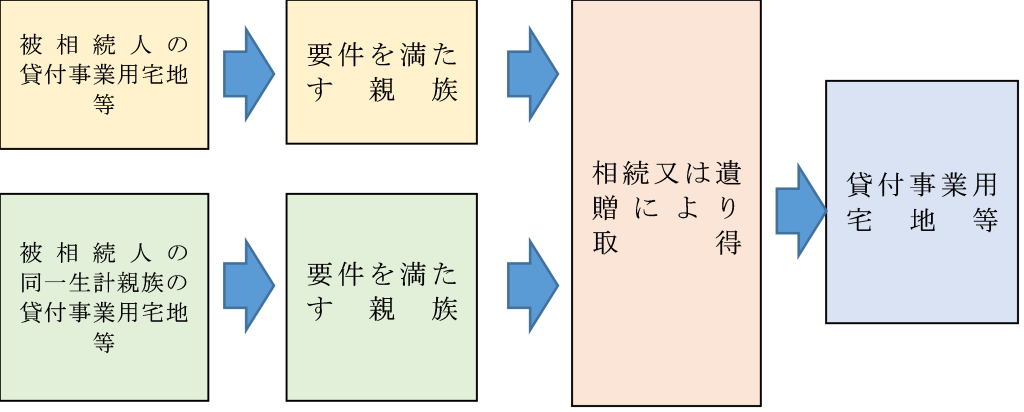

貸付事業用宅地等とは、被相続人又は被相続人と生計を一にする親族の貸付事業※ の事業の用に供されていたで宅地等で、一定の要件を満たす被相続人の親族が相続又は遺贈(死因贈与を含みます)により取得した宅地等を言います。但し、特定同族会社事業用宅地等に該当するものは除かれます。

①被相続人の貸付事業用宅地等の場合

被相続人(甲)の貸付事業※の用に供されていた宅地等で、次のいずれの要件も満たす被相続人の親族(乙)が相続又は遺贈により取得したもの

イ)その親族(乙)が相続開始時から申告期限までの間にその宅地等に係る被相続人(甲)の貸付事業を引き継いでいること

→事業継続

ロ)申告期限まで引き続きその宅地等を有し、かつその貸付事業の用に供してい ること

→保有継続

②同一生計親族の貸付事業用宅地等の場合

被相続人の同一生計親族(乙)の貸付事業の用に供されていた宅地等で、次のいずれの要件も満たすその被相続人の同一生計親族親族(乙)が相続又は遺贈により取得したもの

イ)相続開始前から申告期限まで引き続きその宅地等を自己(乙)の貸付事業の 用に供していること

→事業継続

ロ)相続開始時から申告期限まで引き続きその宅地等を保有していること

→保有継続

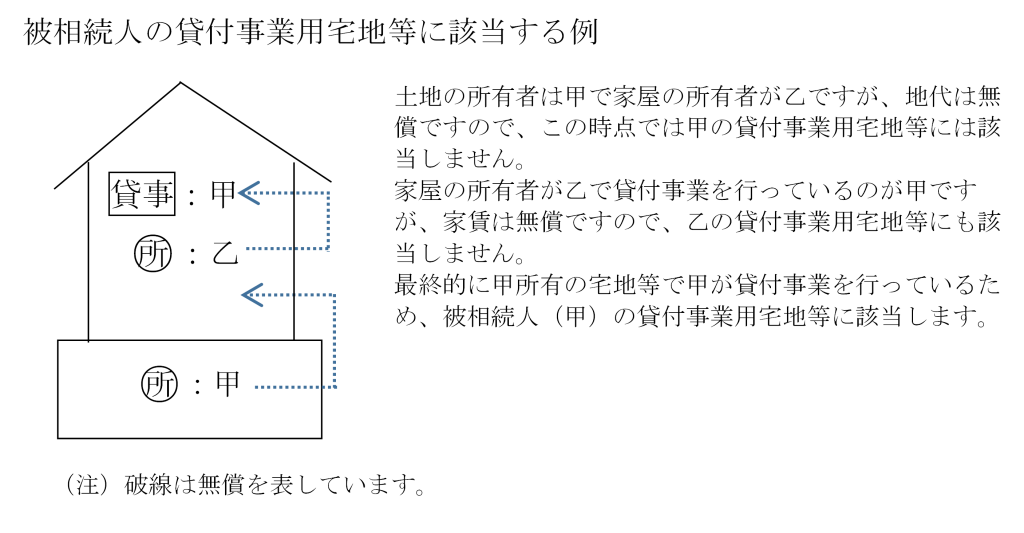

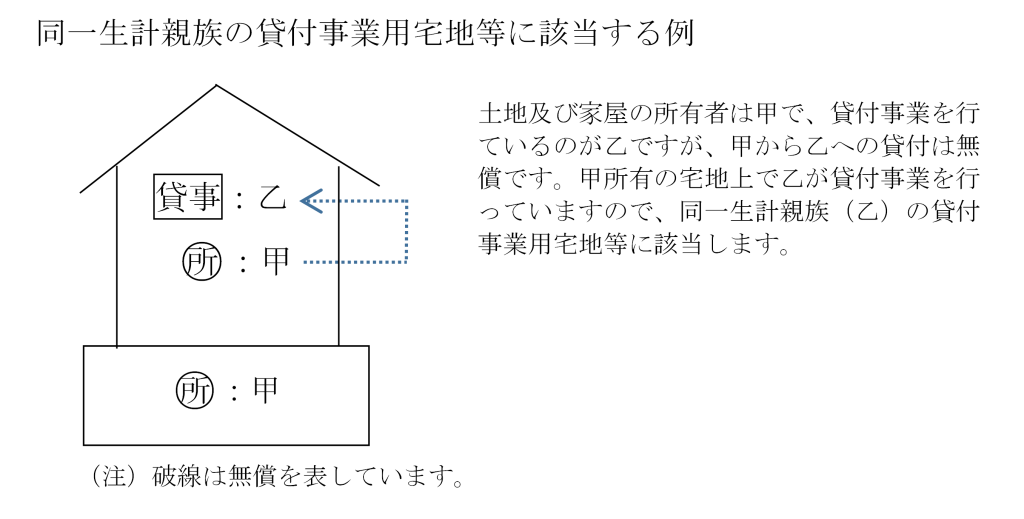

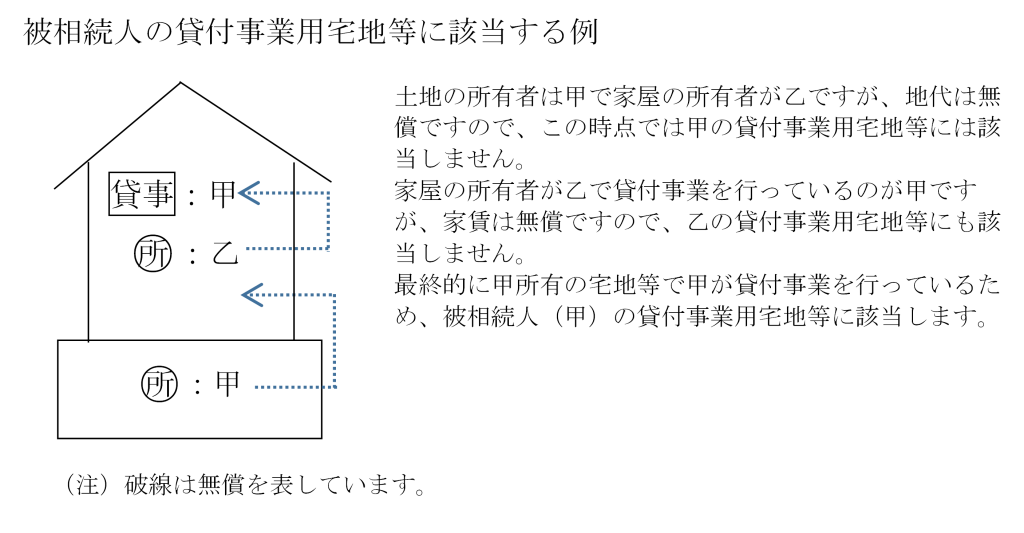

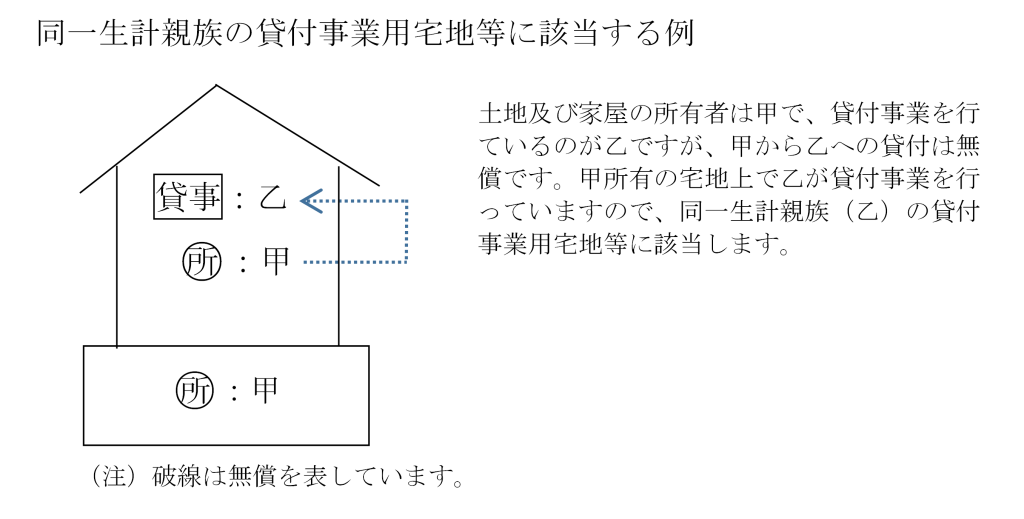

土地の所有者と家屋の所有者が異なる場合や家屋の所有者と貸付事業を行っている者が異なる場合の考え方は、特定事業用宅地等と同様です。具体例をみていきましょう。

上記が基本的な考え方になりますが、貸付事業用宅地等については、平成30年度に改正がなされています。

具体的には、その貸付事業が一定の規模に満たない場合には、小規模宅地等の特例の適用に制限がかかります。以下でその内容を確認していきましょう。

相続開始前3年以内に新たに貸付事業の用に供した宅地等がある場合には、小規模宅地等の特例の適用ができなくなるケースがあります。その適用の可否は、貸付事業の規模の大小によって取扱いが異なってきますので、まずその事業規模の大小についてお話していきます。

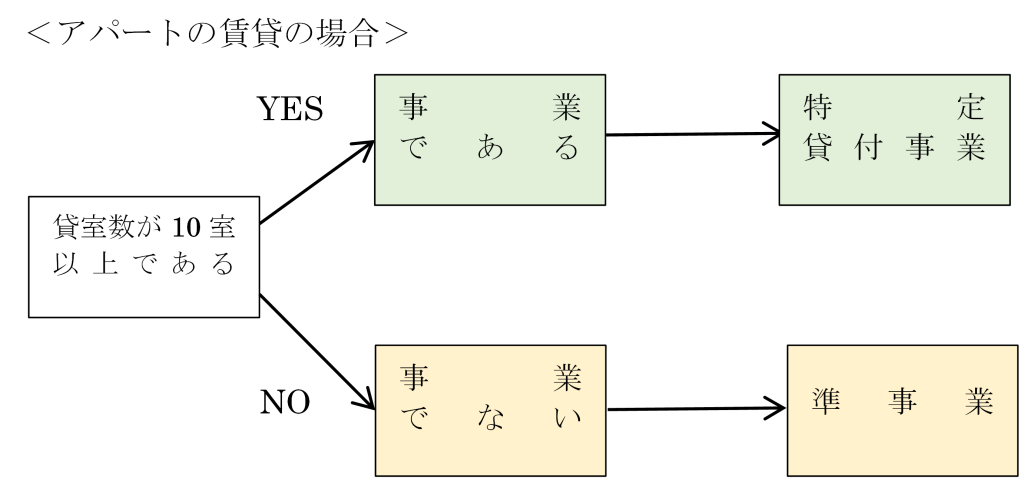

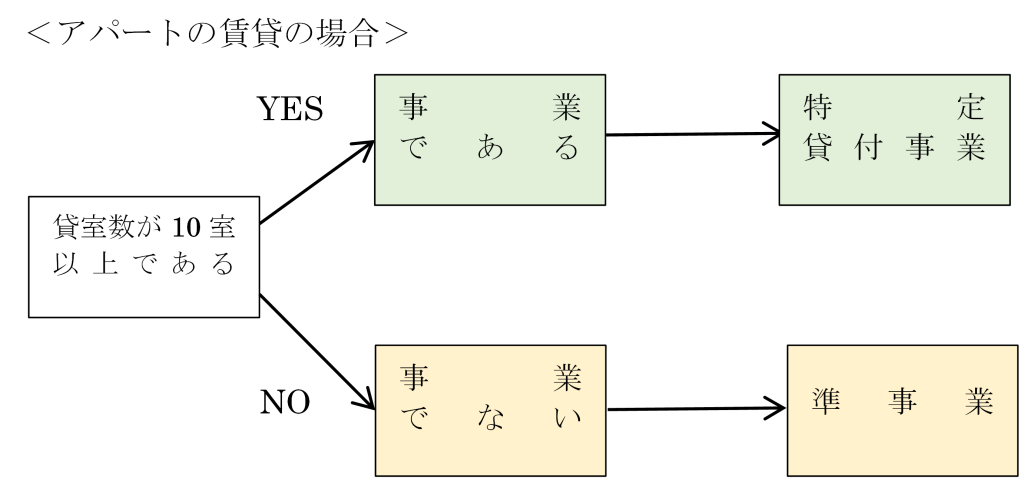

①規模の大小の基準

例えば不動産貸付業の場合、原則は社会通念上事業と称するに至る程度の規模で行われているかどうかによって実質的に判断するものとされていますが、「事業と称する に至る程度の規模」の判断に迷う場合があります。そのため、その判断の目安として 所基通26-9があります。建物であれば5棟以上、アパート等であれば10室以上賃貸しているのであれば、原則として事業として行っている(規模が大きい)と判断しますよ、というものです。(以下、5棟10室基準を満たす場合は事業的規模に該当するものとします)

そして、小規模宅地等の特例では、貸付事業が事業として行われている場合を「特定貸付事業」とするとされています。

貸付事業が特定貸付事業か準事業であるかで、貸付事業用宅地等に該当するか否かがわかれてきます。

②内容

特定事業用宅地等でも似たような話がありましたが、相続開始前3年以内に新たに貸付事業の用に供された宅地等については、貸付事業用宅地等に該当しません。

但し、相続開始の日まで3年を超えて引き続き特定貸付事業を行っていた被相続人等のその貸付事業の用に供されたものは、貸付事業用宅地等とされます。

つまりは下記のような整理となります。

A 相続開始の日まで3年を超えて特定貸付事業を行っている場合

⇒ 全ての貸付事業の宅地が特例対象

B 相続開始の日まで3年を超えて特定貸付事業を行っていない場合

⇒ 3年を超えて貸付事業(準事業を含む)を行っている宅地等のみが特例対象

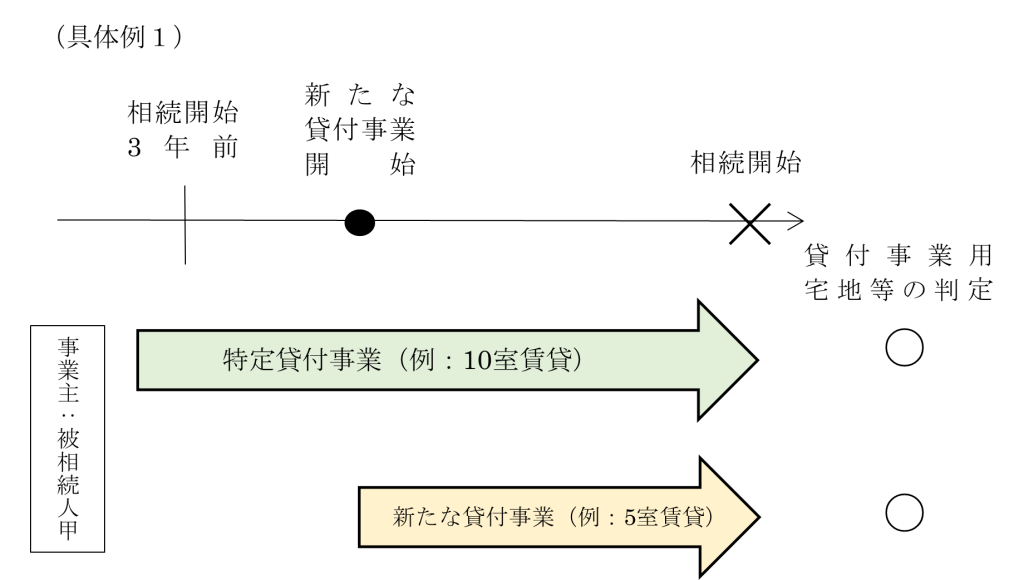

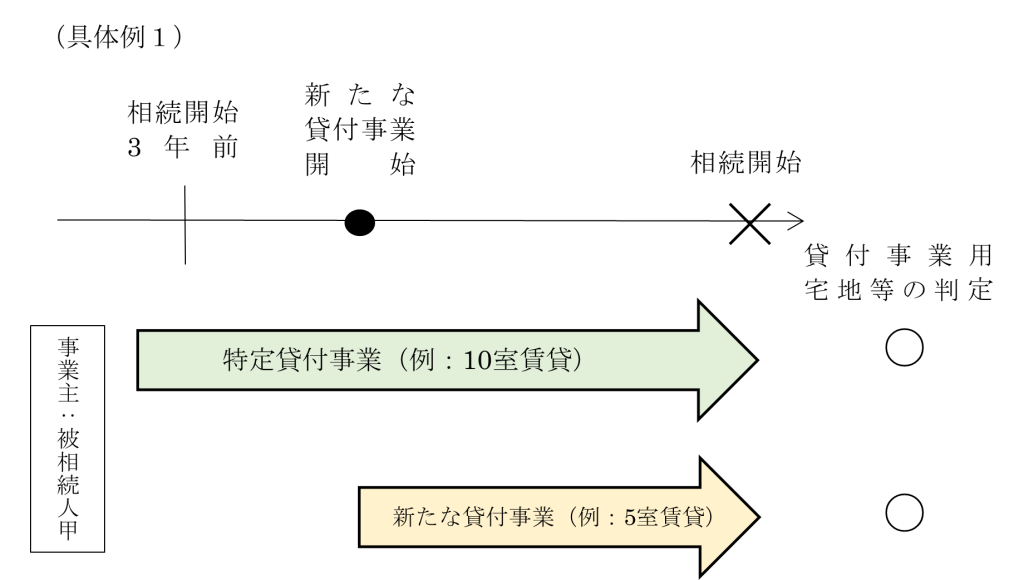

具体例で確認していきます。

被相続人甲は、相続開始前3年以内に新たな貸付事業(5室賃貸)を開始しています。

貸付事業がこの5室賃貸のみであれば、その貸室の敷地の用に供される宅地等は「相続開始前3年以内に新たに貸付事業の用に供された宅地等」に該当しますので、貸付事業用宅地等から除かれますが、被相続人甲は相続開始の日まで3年を超えて特定貸付事業(10室賃貸)を行っています。この場合は5室賃貸部分の宅地等についても、貸付事業用宅地等に該当します。

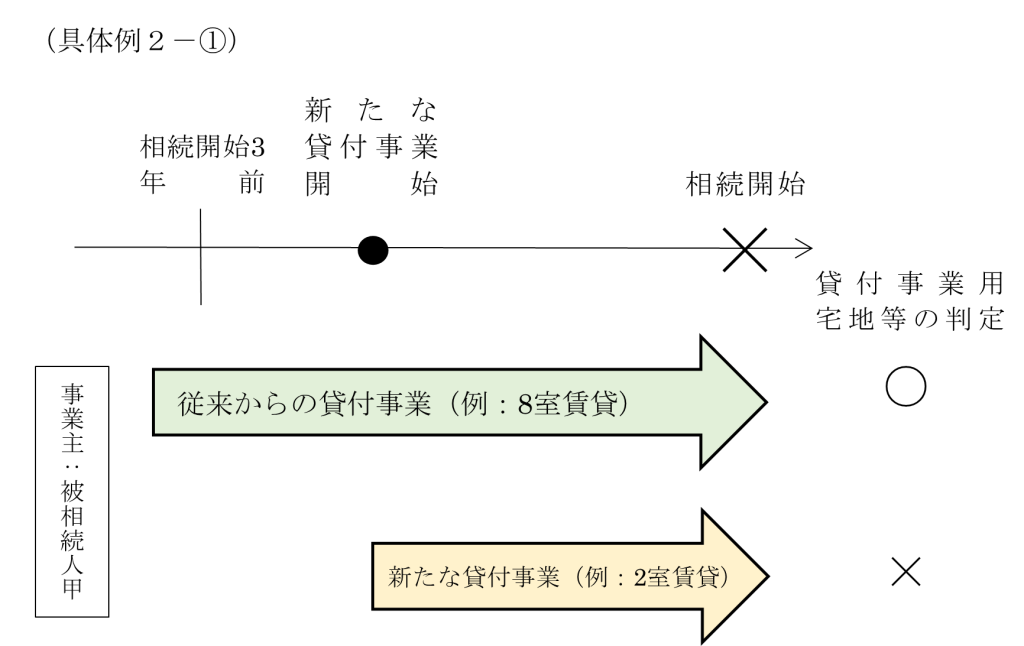

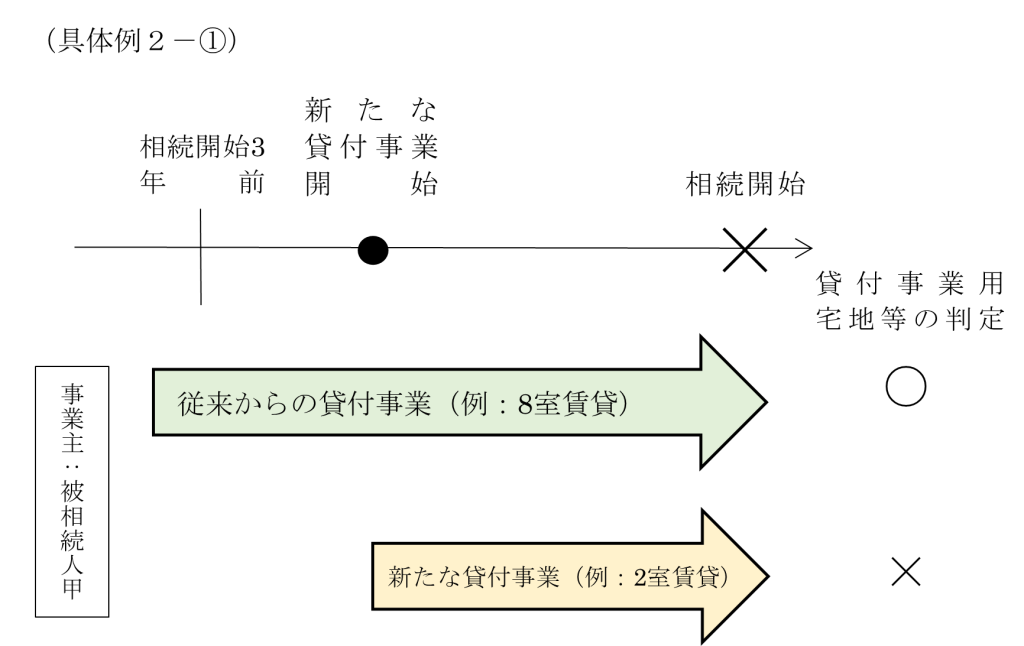

被相続人甲は、相続開始前3年以内に新たな貸付事業(2室賃貸)を開始しています。

また、被相続人甲は相続開始の日まで3年を超えて貸付事業(8室賃貸)を行っていますが、この貸付事業は貸室数が8室であるため、特定貸付事業に該当しません。この場合は、新たな貸付事業(2室賃貸)部分の宅地等は貸付事業用宅地等から除かれます。

なお、従来からの貸付事業(8室賃貸)部分の宅地等については、相続開始の日まで3年を超えて事業供用されているため、貸付事業用宅地等に該当します。

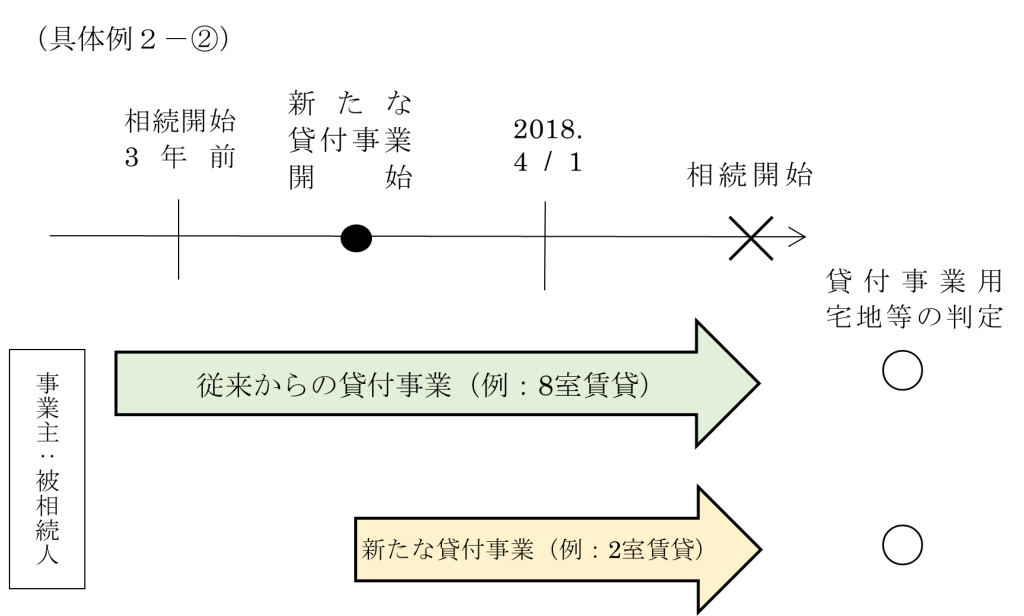

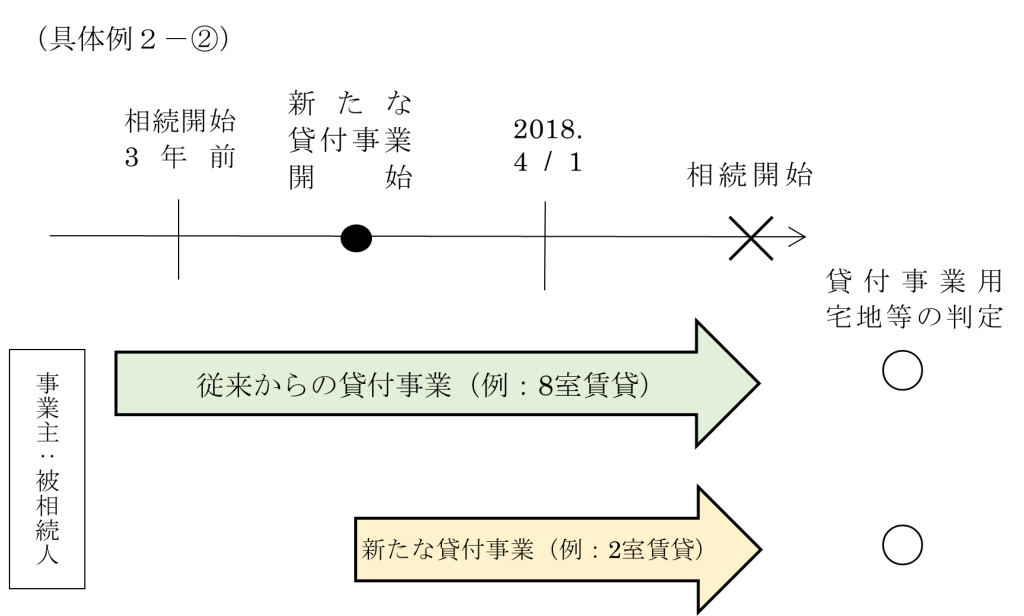

上記の取扱いは2018年4月1日以後に新たに事業の用に供された宅地等に適用されます。2018年3月31日以前から貸付事業の用に供されている宅地等は、相続開 始前3年以内に新たに事業供用されたものであっても、貸付事業用宅地等に該当します。具体例2で新たな貸付事業の開始日が2018年3月31日以前であった場合は下図のようになります。

相続開始前3年以内に新たな貸付事業(2室賃貸)が開始されていますが、その新たな貸付事業を開始したのが、2018年3月31日以前ですので、新たな貸付事業に係る宅地等は、貸付事業用宅地等に該当します。

③相続(又は遺贈)によりを宅地等を取得した場合

被相続人(甲)が相続開始前3年以内に開始した相続(例:甲の父・己)又はその相続に係る遺贈により、被相続人(甲)の貸付事業の用に供する宅地等を取得し、かつその取得の日以後その宅地等を引き続き貸付事業の用に供していた場合におけるその宅地等は、新たに事業の用に供された宅地等には該当しないものとされます。これは特定事業用宅地等の場合と同様です。

また、この場合に相続開始前3年超の特定貸付事業であるか否かの判定は、甲の特定貸付期間と己の特定貸付期間を合算して判定することになります。

今回は小規模宅地等の特例のうち事業用の宅地等の特例についてお話ししてきました。

宅地等を誰がどのように利用しているか、そして誰が承継していくかによって適用の可否がわかれてきます。一般的に宅地等は相続税の課税価格に占める割合が大きく、すぐに換価できないものも少なくありませんので、適用ができないとなると納税 資金を捻出するのも容易ではなくなります。お時間がある時に現在の状況を整理されてみてはいかがでしょうか。

スタッフの山崎です。

今回は相続税の小規模宅地等の特例の事業用宅地等について説明していきます。

事業用宅地等については、特例の種類が以下の3種類あります。

1.特定事業用宅地等の特例の詳細、要件

⑴特定事業用宅地等の意義

特定事業用宅地等とは、被相続人又は被相続人と生計を一にする親族の事業(貸付事業※を除きます。以下、特定事業用宅地等の項について同じです)の用に供されていた宅地等で、一定の要件を満たす被相続人の親族が相続又は遺贈(死因贈与を含みます)により取得した宅地等を言います。

※「貸付事業」の意義は、貸付事業用宅地等の項を参照してください。

①被相続人の事業用宅地等の場合

被相続人(甲)の事業の用に供されていた宅地等で、次のいずれの要件も満たす 被相続人の親族(乙)が相続又は遺贈により取得したもの

イ)その宅地等を取得した親族(乙)が、相続開始から相続税の申告期限までの間に、その宅地等の上で営まれていた被相続人(甲)の事業を引継ぎ、かつ申告期限までその事業を営んでいること

→事業継続

ロ)その宅地等を取得した親族(乙)が、相続税の申告期限まで、その宅地等を保有していること

→保有継続

②被相続人の同一生計親族の事業用宅地等の場合

被相続人と生計を一にする被相続人の親族(丙)の事業の用に供されていた宅地等で、次のいずれの要件も満たすその事業を行っていた親族(丙)が相続又は遺贈により取得したもの

イ)相続開始前から相続税の申告期限まで、引き続きその宅地等の上で事業を営んでいること

→事業継続

ロ)相続開始時から相続税の申告期限まで、引き続きその宅地等を保有していること

→保有継続

なお、宅地等の所有者と建物等の所有者が異なる場合や建物等の所有者と事業を行っている者が異なる場合に、宅地等及び建物等の貸付が無償(使用貸借)※であれば、被相続人の事業用宅地等又は同一生計親族の事業用宅地等に該当することになりますが、貸付が有償(賃貸借)の場合は、その宅地等は「貸付事業用宅地等」と判定されてしまい、特定事業用宅地等の範囲から外れることになります。

※「無償」には、固定資産税相当額を負担する程度の金銭の授受がある場合を含みます。

以下のケースも被相続人(甲)は宅地上で事業を行っていますが、いずれも貸付事業用として判定されるため、被相続人(甲)の事業用宅地等には該当しません。

同一生計親族の事業用宅地等(上図で「□事甲」が「□事丙」に変わった場合)についても考え方は同様で、それぞれ貸付事業用宅地等に該当しますので、同一生計親族の事業用宅地等には該当しなくなります。

なお、貸付事業用宅地等に該当するケースであっても、後述する特定同族会社事業用宅地等に該当する場合があります。

⑵相続開始前3年以内に新たに事業供用した宅地等の取り扱い

①内容

平成31年度の改正により、特定事業用宅地等に該当する宅地等であっても、その宅地等が相続開始前3年以内に新たに事業の用に供されたものである場合は、その宅地等は特定事業用宅地等に該当しないこととなりました。これは課税逃れのために相続開始の直前に事業を開始して特定事業用宅地等の小規模宅地等の特例を受けるといった、本来の趣旨から外れた規定の適用を防止するためです。

但し、上記に該当する場合であっても一定の規模以上で事業を行っているのであれば、単に課税逃れとは言えないことから、特定事業用宅地等として小規模宅地等の特例の適用を受けることができます。具体的には次の算式を満たす場合は一定の規模以上であると判定します。

※次の資産をいいます

イ)その宅地等の上に存する建物(その附属設備を含む)又は構築物

ロ)所得税法第二条第一項に規定する減価償却資産でその宅地等の上で行われ るその事業に係る業務の用に供されていたもの(上記イ)に該当するものを除きます)

②経過措置

2019年4月1日から2022年3月31日までに相続又は遺贈により取得した宅地等については、①で「相続開始前3年以内」とあるのは、「2019年4月1日以後」とされます。納税者にとって不利な改正ですので、改正以前からの特定事業用の宅地等は小規模宅地等に該当します。

③例外

被相続人(甲)が相続開始前3年以内に開始した相続(例:甲の父・己)又はその相続に係る遺贈により、特定事業用宅地等に該当する宅地等を取得し、かつ、その取得の日以後その宅地等を引き続きその事業の用に供していた場合には、その宅地等は、上記①の「新たに事業の用に供された」宅地等には該当しないものとされます。

つまり、相続(又は遺贈)により取得した宅地等についてはこの規定の対象から外し、所定の要件を満たせば特定事業用宅地等として小規模宅地等の特例の適用を受けることができるということです。

2.特定同族会社事業用宅地等の詳細、要件

⑴特定同族会社事業用宅地等の意義

相続開始の直前に次の建物等の敷地として下記の法人(A社)の事業(貸付事業※を除きます)の用に供されていた宅地等で、その宅地等を相続又は遺贈により取得したその被相続人の親族(丙)が次のいずれの要件も満たす場合において、申告期限まで引き続きその法人(A社)の事業の用に供されているものをいいます。

※「貸付事業」の意義は、貸付事業用宅地等の項を参照してください。

①建物等の要件

次のいずれかに該当する必要があります。

イ)宅地上の建物が特定同族会社(A社)所有のものである場合

ロ)被相続人(甲)又は被相続人と生計を一にする親族(乙)が所有する建物である場合で、被相続人(甲)又は被相続人と生計を一にする親族(乙)が事業としてその特定同族会社(A社)へ貸し付けている場合

②法人(A社)の要件(特定同族会社の意義)

被相続人(甲)及びその被相続人の親族(乙・丙)その他その被相続人と特別の関係がある者(丁)が有する株式の総数又は出資の総額が、その株式又は出資に係る法人の発行済み株式の総数又は出資の総額の十分の五を超える法人であること

→一族で支配している会社

③取得した親族(丙)の要件

イ)相続開始時から申告期限までその宅地等を引き続き保有していること

→保有継続

ロ)取得した親族は、相続税の申告期限において、その法人の役員(法人税法で規定する役員をいい、清算人を除きます)であること

ここで注意すべき点は、上図で家屋の貸付が有償であることです。特定居住用宅地等や特定事業用宅地等に該当するためには貸付が無償であることが条件でした。しかし特定同族会社事業用宅地等の場合は、貸付が無償だと逆に特定同族会社事業用宅地等に該当しなくなり、小規模宅地等の特例の適用を受けることができなくなります。これは、特定同族会社事業用宅地等はあくまで被相続人等の事業用宅地等であることが前提のためです。無償で貸付をしているのであれば事業として貸し付けているとは認めてもらえません。

なお、建物がA社所有のケースは地代が有償であることが要件となります。

⑵事業の用に供されているものについて

特定事業用宅地等では、被相続人又は同一生計親族が相続開始直前に営んでいる事業を相続開始後も継続しなければなりませんでしたが、特定同族会社事業用宅地等の場合は宅地等を継続して事業の用に供してさえいればよく、事業の同一性までは求められていません。従って法人の事業内容が変更となった場合(例:製造業→卸売業)でも、特定同族会社事業用宅地等に該当しますが、貸付事業への変更は認められません。

⑶特別の関係がある者について

以下の者をいいます。

①被相続人と婚姻の届出をしていないが事実上婚姻関係と同様の事情にある者

②被相続人の使用人

③被相続人の親族及び上記①②に掲げる者以外の者で被相続人から受けた金銭その 他の資産によって生計を維持しているもの

④上記①②③に掲げる者と生計を一にするこれらの親族

⑤以下の法人

イ)いわゆる子法人(被相続人グループで50%保有)

ロ)いわゆる孫法人(被相続人グループと子法人で50%超保有)

ハ)いわゆる曾孫法人(被相続人グループと子法人、孫法人で50%超保有)

3.貸付事業用宅地等の特例の概要

貸付事業用宅地等とは、被相続人又は被相続人と生計を一にする親族の貸付事業※ の事業の用に供されていたで宅地等で、一定の要件を満たす被相続人の親族が相続又は遺贈(死因贈与を含みます)により取得した宅地等を言います。但し、特定同族会社事業用宅地等に該当するものは除かれます。

※貸付事業とは、不動産貸付業、駐車場業、自転車駐車場業及び準事業をいいます。

なお、準事業とは事業と称するに至らない不動産の貸付けその他これに類する行為 で相当の対価を得て継続的に行うものをいいます。

⑴貸付事業用宅地等の意義

①被相続人の貸付事業用宅地等の場合

被相続人(甲)の貸付事業※の用に供されていた宅地等で、次のいずれの要件も満たす被相続人の親族(乙)が相続又は遺贈により取得したもの

イ)その親族(乙)が相続開始時から申告期限までの間にその宅地等に係る被相続人(甲)の貸付事業を引き継いでいること

→事業継続

ロ)申告期限まで引き続きその宅地等を有し、かつその貸付事業の用に供してい ること

→保有継続

②同一生計親族の貸付事業用宅地等の場合

被相続人の同一生計親族(乙)の貸付事業の用に供されていた宅地等で、次のいずれの要件も満たすその被相続人の同一生計親族親族(乙)が相続又は遺贈により取得したもの

イ)相続開始前から申告期限まで引き続きその宅地等を自己(乙)の貸付事業の 用に供していること

→事業継続

ロ)相続開始時から申告期限まで引き続きその宅地等を保有していること

→保有継続

土地の所有者と家屋の所有者が異なる場合や家屋の所有者と貸付事業を行っている者が異なる場合の考え方は、特定事業用宅地等と同様です。具体例をみていきましょう。

上記が基本的な考え方になりますが、貸付事業用宅地等については、平成30年度に改正がなされています。

具体的には、その貸付事業が一定の規模に満たない場合には、小規模宅地等の特例の適用に制限がかかります。以下でその内容を確認していきましょう。

⑵相続開始前3年以内に新たに貸付事業の用に供した宅地等がある場合

相続開始前3年以内に新たに貸付事業の用に供した宅地等がある場合には、小規模宅地等の特例の適用ができなくなるケースがあります。その適用の可否は、貸付事業の規模の大小によって取扱いが異なってきますので、まずその事業規模の大小についてお話していきます。

①規模の大小の基準

例えば不動産貸付業の場合、原則は社会通念上事業と称するに至る程度の規模で行われているかどうかによって実質的に判断するものとされていますが、「事業と称する に至る程度の規模」の判断に迷う場合があります。そのため、その判断の目安として 所基通26-9があります。建物であれば5棟以上、アパート等であれば10室以上賃貸しているのであれば、原則として事業として行っている(規模が大きい)と判断しますよ、というものです。(以下、5棟10室基準を満たす場合は事業的規模に該当するものとします)

そして、小規模宅地等の特例では、貸付事業が事業として行われている場合を「特定貸付事業」とするとされています。

貸付事業が特定貸付事業か準事業であるかで、貸付事業用宅地等に該当するか否かがわかれてきます。

②内容

特定事業用宅地等でも似たような話がありましたが、相続開始前3年以内に新たに貸付事業の用に供された宅地等については、貸付事業用宅地等に該当しません。

但し、相続開始の日まで3年を超えて引き続き特定貸付事業を行っていた被相続人等のその貸付事業の用に供されたものは、貸付事業用宅地等とされます。

つまりは下記のような整理となります。

A 相続開始の日まで3年を超えて特定貸付事業を行っている場合

⇒ 全ての貸付事業の宅地が特例対象

B 相続開始の日まで3年を超えて特定貸付事業を行っていない場合

⇒ 3年を超えて貸付事業(準事業を含む)を行っている宅地等のみが特例対象

具体例で確認していきます。

被相続人甲は、相続開始前3年以内に新たな貸付事業(5室賃貸)を開始しています。

貸付事業がこの5室賃貸のみであれば、その貸室の敷地の用に供される宅地等は「相続開始前3年以内に新たに貸付事業の用に供された宅地等」に該当しますので、貸付事業用宅地等から除かれますが、被相続人甲は相続開始の日まで3年を超えて特定貸付事業(10室賃貸)を行っています。この場合は5室賃貸部分の宅地等についても、貸付事業用宅地等に該当します。

被相続人甲は、相続開始前3年以内に新たな貸付事業(2室賃貸)を開始しています。

また、被相続人甲は相続開始の日まで3年を超えて貸付事業(8室賃貸)を行っていますが、この貸付事業は貸室数が8室であるため、特定貸付事業に該当しません。この場合は、新たな貸付事業(2室賃貸)部分の宅地等は貸付事業用宅地等から除かれます。

なお、従来からの貸付事業(8室賃貸)部分の宅地等については、相続開始の日まで3年を超えて事業供用されているため、貸付事業用宅地等に該当します。

上記の取扱いは2018年4月1日以後に新たに事業の用に供された宅地等に適用されます。2018年3月31日以前から貸付事業の用に供されている宅地等は、相続開 始前3年以内に新たに事業供用されたものであっても、貸付事業用宅地等に該当します。具体例2で新たな貸付事業の開始日が2018年3月31日以前であった場合は下図のようになります。

相続開始前3年以内に新たな貸付事業(2室賃貸)が開始されていますが、その新たな貸付事業を開始したのが、2018年3月31日以前ですので、新たな貸付事業に係る宅地等は、貸付事業用宅地等に該当します。

③相続(又は遺贈)によりを宅地等を取得した場合

被相続人(甲)が相続開始前3年以内に開始した相続(例:甲の父・己)又はその相続に係る遺贈により、被相続人(甲)の貸付事業の用に供する宅地等を取得し、かつその取得の日以後その宅地等を引き続き貸付事業の用に供していた場合におけるその宅地等は、新たに事業の用に供された宅地等には該当しないものとされます。これは特定事業用宅地等の場合と同様です。

また、この場合に相続開始前3年超の特定貸付事業であるか否かの判定は、甲の特定貸付期間と己の特定貸付期間を合算して判定することになります。

4.最後に

今回は小規模宅地等の特例のうち事業用の宅地等の特例についてお話ししてきました。

宅地等を誰がどのように利用しているか、そして誰が承継していくかによって適用の可否がわかれてきます。一般的に宅地等は相続税の課税価格に占める割合が大きく、すぐに換価できないものも少なくありませんので、適用ができないとなると納税 資金を捻出するのも容易ではなくなります。お時間がある時に現在の状況を整理されてみてはいかがでしょうか。